유안타증권은 좋은 기회가 있는 회사입니다.

2014년 11월 유안다 1호호스 패키지 출시 후, 많은 사양을 수행 규제합병을 진행 중인 증권사입니다.

~의대형 증권사가 IPO 규모가 큰 경우 유안타증권은 초기 SPAC 합병입니다. 이것은 수익성있는 중개 회사입니다.

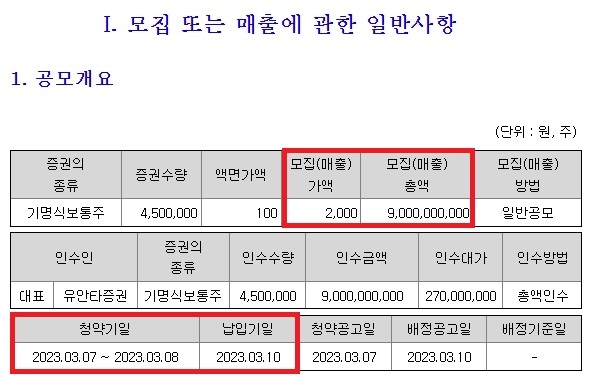

3월초 유유안타증권 유안타의 12회 호스팩 대회가 시작됩니다.

~의90억원 규모의 공모펀드 사양이다.

~의구독 날짜는 2023년 3월 7일입니다.

~2023년 3월 8일

~의

결제 기한: 2023년 3월 10일

환불 날짜는 2023년 3월 10일입니다.

상장 일정에 차질이 생겼을 때

유안타 13호호스 패키지 최초 출시

유안타 12 튜브팩

유안타 11호 호스팩 주문

기업공개(IPO) 진행 예정

유안다 12호 호스백

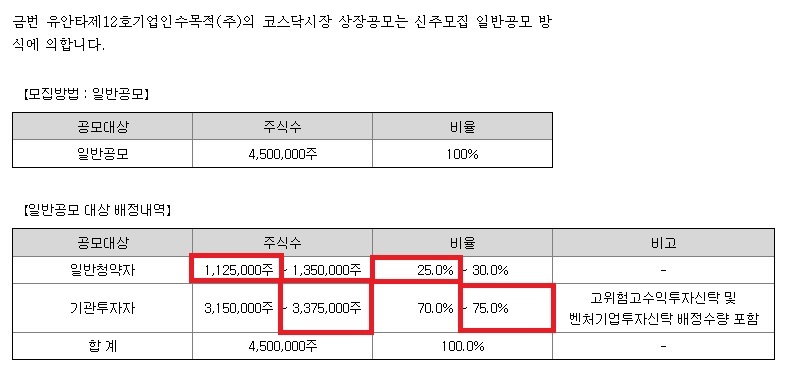

4,500,000주

~의

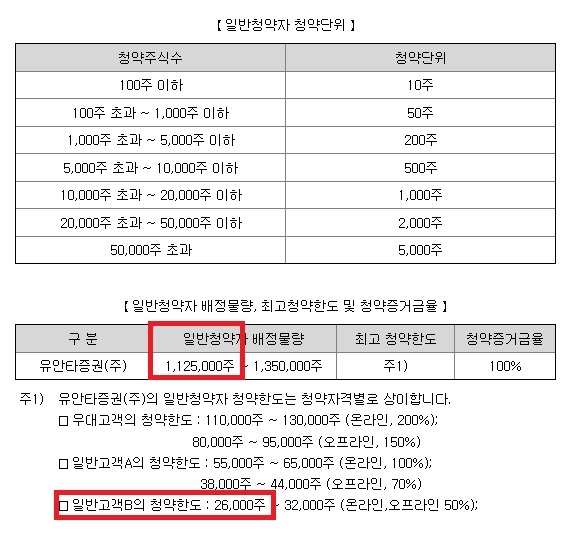

일반투자자 25% (1,125,000주) 기관 투자자 75% (3,375,000주)

공모를 진행합니다

~의

~의

일정 구독하기

유안다 12호 호스백

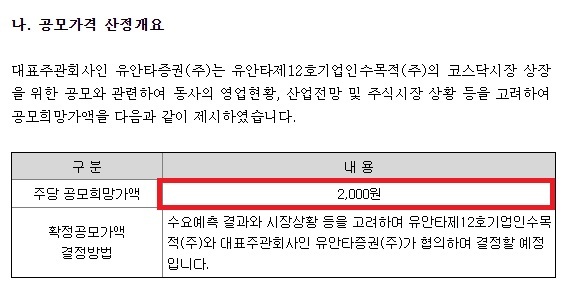

표준주식이므로 주당 예상 공모가는

2,000원 고정

유안타 12 튜브팩

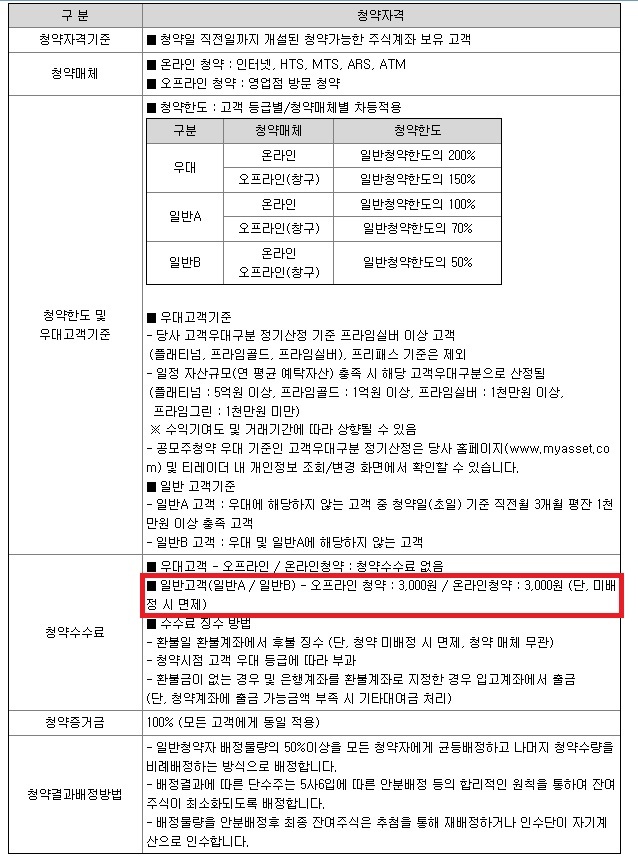

유안타증권에서만 청약가능 구독 시작일 이전에 생성된 계정만 구독할 수 있습니다.

~의온라인 신청 시 등급에 따라 다름 구독료 3,000원의 구독입니다.

~의

신청비가 높기 때문에 공모 참여 여부를 결정하기 전에 찬반 양론을 저울질해야합니다.

~의

일반 고객, 청약 가능 금액의 50% 신청할 수 있을 것 같습니다

2만6000주(5200만원).

~의

~의

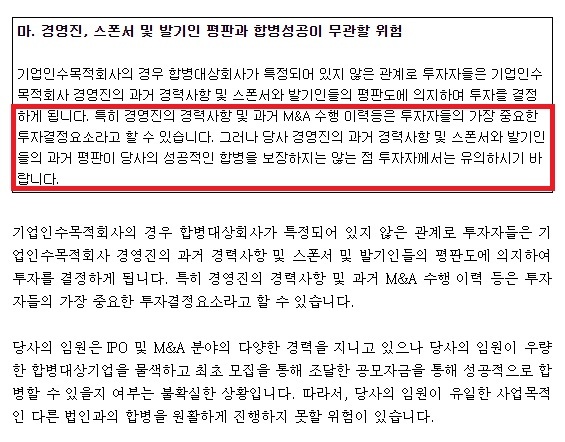

사양에서 스폰서의 역할이 중요하지만,

후원자와 증권사에 따라 후원자가 초기자본과 전환사채만 투자 병합 대상을 찾을 때,

때때로 그들은 참여하지 않습니다.

~의

오히려 증권사는 규제에 소극적이다. M&A 대상자에게 스폰서가 와야 하는 곳도 있다.

~의

증권사 표준 경영 스타일과 노하우, 증권회사의 ECM(IPO 부서) 스타일, 증권사 이씨엠의 임원에 변동이 있을 경우,

후원자가 합병의 대상을 먼저 찾는 경우 사양은 병합 시 여러 가능성을 열어 두어야 하기 때문에

증권회사와 발기인의 역할이 매우 중요합니다.

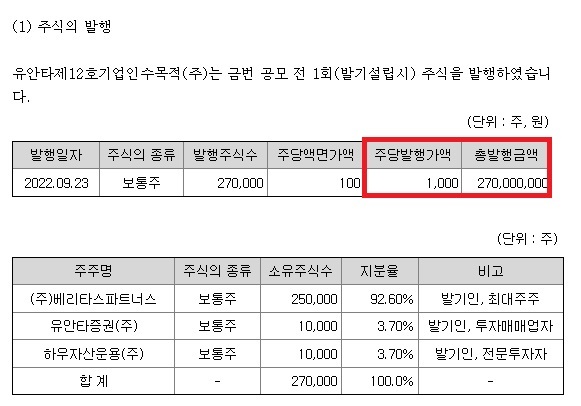

유안타 12호 고무호스그룹 창업자 및 최대주주

베리타파트너스입니다. 유안타증권 하오자산운용

후원자로 참여합니다.

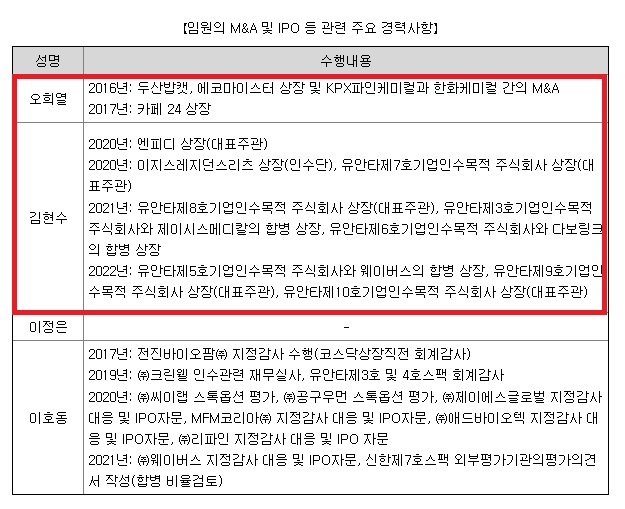

임원 상태

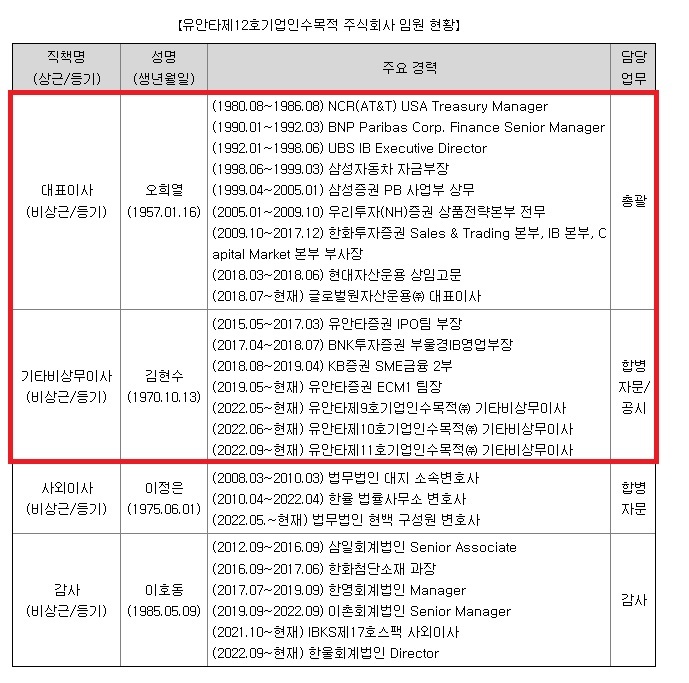

유안타 12 튜브팩 글로벌원자산운용 대표이사

유안타증권 IPO부장 참석

~의

김현수 유안타증권 IPO부장 2020년부터 유안타증권 투기사업

담당자의 모습입니다.

자산 관리

유안타증권사업부 재산 자산 관리는

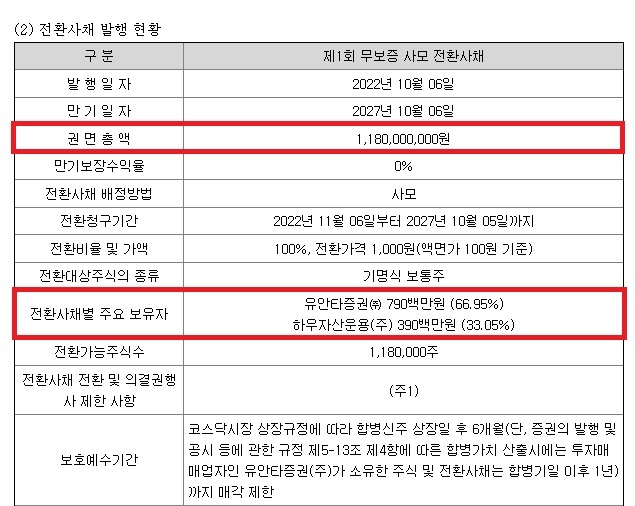

~의11억 8천만 원 전환사채 형태로 유안다 12호 호스백에 투입

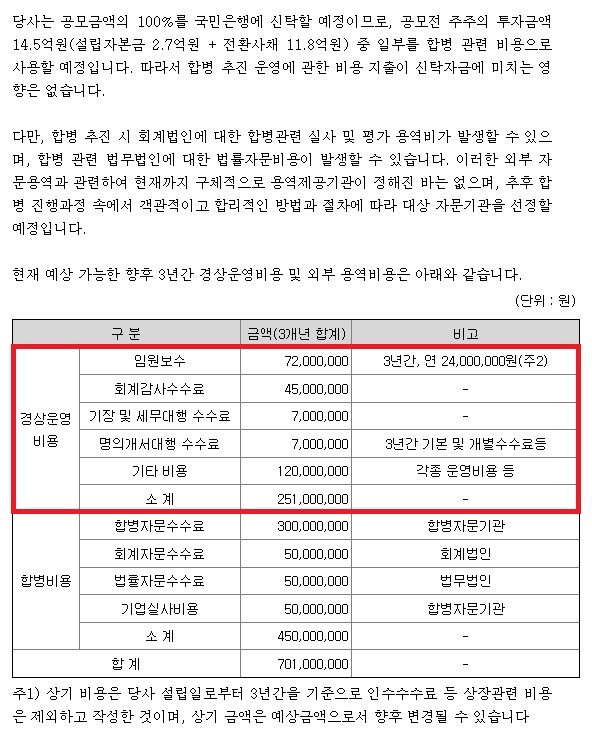

회사의 초기 자본금과 전환사채 펀딩 SPAC 회사의 운영비로 사용됩니다.

~의합병이 성사되면 전환사채 이 금액은 모두 주식으로 전환할 수 있습니다. 주당 1,000원

~의

합병이 성공하면 스폰서는 일반적으로 주당 1,000원을 투자하고, 2배 이상의 효과를 얻을 수 있습니다.

실패하면 보안 주체가 손실됩니다. 그러나 정식 병합이 실패하더라도 원금 손실이 크지 않기 때문에

이런 경우 최근에 스펙이 많이 올라왔네요.

~의

~의

덕분에 IPO에 참여하는 주주들의 주식은

완전한 안전을 위한 위임

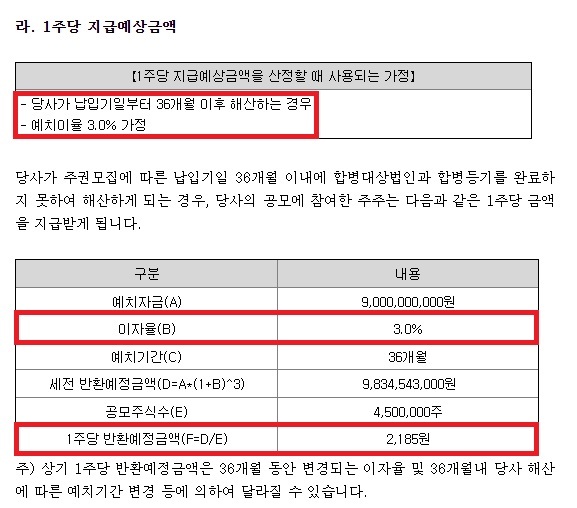

SPAC 합병 실패 시 약 3년의 이자 포함

주주에게 반환

~의

이율은 3%로 예상된다.

36개월 후 해산 시 2,185원

정해진 환불 금액이 있습니다.

최근 기준금리는 3.5% 내외에서 변동하고 있다.

제거 후 예상 환불 금액

금리가 오를 수 있습니다

~의

~의

돈이 충분하다면

비례 배분된 Yuanta 12 패키지 신청 시도

~의

3,000원의 가입비이기 때문에

라이브 게임 요금을 확인한 후

동등주식청약에 참여하기만 하면 됩니다.